当ページには広告が含まれています

お金のイロハは、アフィリエイトプログラムを利用し、複数の企業から広告を受けることがありますが、コンテンツ内容やランキングの評価には一切関与しておらず、そのような影響を受けることはありません。

生活費などが足りなくなってしまい、カードローンでの借り入れを考えている方もいらっしゃると思います。

初めて利用する場合には申込後に審査を受けることとなりますが、自分が合格できるのか不安に思う方もいますよね。

カードローンの審査は基本的には年齢条件が当てはまっていて、仕事をしていて安定した収入があれば審査に通りますが、個人の信用情報に過去の事故情報があると審査に通らないことがあります。

このページではカードローンの審査に落ちてしまう理由や審査に通るために事前にしておくこと、申込時に気をつけるポイントなどをまとめています。

これから審査を受ける方も、もうすでに審査に落ちてしまった方も次に繋げるために参考にしてください。

現在の借り入れ金額や返済がきちんと行われているかがチェックされる

継続して仕事をしている期間(勤続年数など)が長いかどうかも判断基準

新社会人や転職したばかりの人が契約ができる可能性は低くない

在籍確認は社員証や源泉徴収票、給与明細などで取れる会社もある

|

監修 柏野(かしの)こうすけ

ファイナンシャルプランナー / オンラインマーケティング

某大手信託銀行での勤務を歴てフリーランスとしてオンラインマーケティングやファイナンシャルプランナーとして活動。日本の投資全般(株式・投資信託・FX・仮想通貨等)に関してだけでなく、香港やカンボジアなどの海外銀行との取引や中国との貿易経験を活かし、「お金」にまつわる疑問や悩み(ライフプランや資産運用等)を様々な角度から解決するための相談、サポートなどを行う。 |

|

監修 柏野(かしの)こうすけ ファイナンシャルプランナー 某大手信託銀行での勤務を歴てフリーランスとしてオンラインマーケティングやファイナンシャルプランナーとして活動。日本の投資全般(株式・投資信託・FX・仮想通貨等)に関してだけでなく、香港やカンボジアなどの海外銀行との取引や中国との貿易経験を活かし、「お金」にまつわる疑問や悩み(ライフプランや資産運用等)を様々な角度から解決するための相談、サポートなどを行う。 |

カードローンの審査に落ちてしまう理由は?

最初にも記載したように、銀行や消費者金融のカードローンに申し込みをする時には審査を受ける必要があります。

その時には信用情報を元にどれくらいの借り入れをしているのか、きちんと返済できるのかなど調査していき、業者ごとに定める基準で判断される事になります。

具体的な基準は公開されてないため断定的なことは言えませんが、一般的に言われている審査落ちする理由を下記で記載しますので、原因を知って自分が当てはまっているようなら少しでも改善していけるところは改善していきましょう。

年齢条件を満たしていない

それぞれの業者ごとに審査基準ももちろんありますが、年齢条件というのもあります。

当然ですが、誰もが利用できる商品ではありません。

一般公開されている範囲では、まず年齢に関する制限があります。

一般的には20歳以上である事が最低条件になります。(一部、18歳以上が条件のところもあります。)

| プロミス | 18歳以上74歳以下※ |

|---|---|

| アコム | 20歳以上 |

| SMBCモビット | 20歳以上74歳以下※ |

| アイフル | 20歳以上69歳以下 |

| ベルーナノーティス | 20歳以上80歳以下 |

| 楽天銀行 スーパーローン | 満20歳以上62歳以下 |

| イオン銀行カードローン | 満20歳以上満65歳未満 |

| 三菱UFJ銀行カードローン | 満20歳以上65歳未満 |

表のように銀行カードローン、消費者金融のカードローン、プロミス以外は20歳以下の人は利用できなくなっています。

また、銀行の年齢幅は消費者金融と比べると狭くなっています。

ここから分かることは、年齢が上がるにつれて返済能力という面で不安が出てくる傾向にあるため、銀行はそれを避けるために年齢幅を狭めているという事ですね。

安定した収入がない

カードローンを利用したい時でも審査落ちしてしまう条件はいくつか考えられますが、安定した収入がないことが最初の条件となります。

定期的に収入を得ている事が最低条件になりますから、少なくとも収入が見込めない無職などの場合は難しいです。

また、フリーターといいつつ勤務先を転々としていたり、派遣会社に登録しただけで実際には仕事をしていなかったりした場合にはどうしても審査落ちてしまいます。

パートやアルバイトなどをしているけれど収入が少ないから審査に通るか不安という方もいますが、収入は少ないけれど毎月安定して働いているならば審査に通る確率は高くなるといえます。

収入がきちんとあるかどうか、きちんと申込時に記載した勤務先で働いているのかを確認する在籍確認が必須となっていますので、ある程度仕事をしている事が実証されているというのが一つの条件です。

複数社からの借り入れがある

複数社からの借金が多過ぎないか、返済能力が不足していないかに注意が必要です。

借入先が4社を超えている場合、多くのケースで審査通過が難しいと判断されることがあります。

4件以上から多重債務状態とみなされ、信用が低下するだけでなく、貸金業者にとっても融資リスクが高くなります。

また、返済能力の面では既に借金を返せる能力がなくなっていると判断されないように注意も必要です。

個人信用情報には貸金業者からの借金だけでなく、銀行やマイカーローン、クレジットカードなどの取引情報も含まれ、これらの利用状況で落ちてしまう可能性もあります。

そのため、生活費などを借りたお金で補填している状態になっていないことがポイントになります。

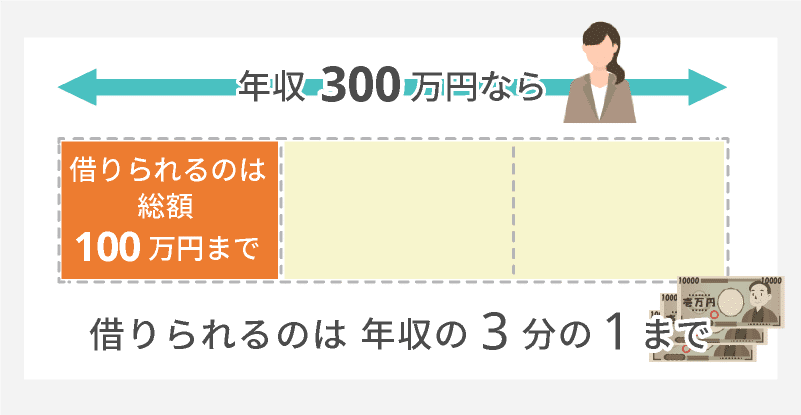

年収の3分の1ギリギリ近くまで借り入れしている

総量規制といって消費者金融のカードローンなどで年収の1/3を超えるような場合には貸付してはならないという規制があるので、それをオーバーしてしまうような場合は審査落ちしてしまいます。

また、働いてはいるものの年収があまりにも低く30万円を下回るような場合ですと、借り入れしたい場合であっても審査に落ちる可能性がでてきます。

携帯電話等の支払いが遅れ気味

カードローンの審査に通過しにくい原因になる事はいくつかありますが、携帯電話等の支払いが遅れ気味の場合は『要注意』となります。

例えばスマートフォンなどを月賦払いで購入して分割払いで月々支払っているとしても、電話料金と共に引き落とされているので、ローンをしているという事に気づいていない人もいます。

その為、うっかり携帯電話料金の支払いが遅れた場合、同時に信用情報機関に延滞情報が掲載され、クレジットやローンの契約が難しくなります。

クレジットヒストリーが悪い

また、何気なく買い物をしていると思いますがクレジットヒストリーと呼ばれる履歴が確実にクレジット会社に蓄積していきます。

それらの利用履歴がよくなければ新しくカードを作れなかったり、最悪のケースではクレカの利用を停止されたりして、さらに信用情報が悪くなっていくこともあります。

こうした履歴情報は数年にわたって影響を及ぼしますので注意が必要です。

勤続年数が短い

カードローンの契約にあたっては、年収や個人信用情報が基本的に重視されます。

利用条件には『20歳以上の安定した収入と返済能力を有する方』となっており、勤続年数もしくは継続して仕事をしている期間が安定しているかどうかの重要な判断基準となります。

ですが、勤続年数もしくは期間が6ヶ月や1年以上といった明確な基準は設けられていないため、入社間もない新社会人や転職したばかりの人がカードローンの契約ができる可能性もあります。

そもそも、6ヶ月以上の勤続期間があることで毎月の収入の安定性が把握でき、賞与も支給されることから見込年収を把握することができるため、こうした点があるサイトにおいては強調されているのかもしれませんが、厳密な規定はないことを覚えておいてください。

また、1年以上勤続することで見込年収ではなく確定した年収となることからより高い安定性があると記載しているサイトもありますが、この点も確証された絶対的な情報ではありません。

しかし、年末調整も行われ、家族構成や居住形態といった情報から可処分所得も想定することができ、より高い精度で収入が安定していると判断できるため、少なくとも6ヶ月以上1年以上の勤続年数が理想的といわれるのには理由があることも覚えておきましょう。

ですが、6ヶ月以下で契約査定を通過できる可能性もあり、申込の際には必要最小限の利用限度額を希望することでカードローンの契約ができるケースもあります。

その他、転職して間もない方は申込前もしくは後に状況を説明することもできるかもしれませんね。

在籍確認が取れない

近年では、社員のプライバシー保護を優先する会社が増え、用件が不明な個人宛の電話に応対しなかったり、個人宛の電話には一切応じない会社が増えています。

企業では、プライバシー保護の基本方針を掲げるなど、情報管理は徹底されています。

その結果、電話での在籍確認が出来ずに審査落ちするリスクがありますが、勤務先を証明する書類の提出で在籍確認となるケースもあります。

社員証や源泉徴収票、給与明細などは勤務先の名称や住所、電話番号が記載されているため勤務先を証明する書類として利用可能な場合が多くなっています。

また、それぞれの審査状況によって書類での在籍確認が難しい場合もありますので、在籍確認に不安がある場合はまず、フリーコールなどで相談するのが最適です。

審査に通る方法やポイント!

なるべくなら審査落ちせずにカードローンの契約をしたいですよね。

なのでここからは審査に通る方法やポイントを抑えてスムーズに手続きできるようにしょう。

- カードローンの申し込みの時には嘘偽りのない正確な情報を提供しましょう。

- 携帯やクレジットカードなどの支払いを遅延していると、契約をするのが難しくなる可能性がありますので注意してください。

- 他社での借入が年収の3分の1以上ある場合は、申込前になるべく返済しておきましょう。

- 複数のところで借り入れしている場合は、おまとめローンなどを利用しましょう。

- 定期的な収入が得られているようにしましょう。

- 一つの職場に長く勤めるようにしましょう。

ここで書いた審査落ちする理由や通るためのポイントはほんの一例です。

これをすれば必ず通ると断言できるわけではありませんが、通過の可能性を上げるために確認しておいてほしいポイントですので参考にして下さい。

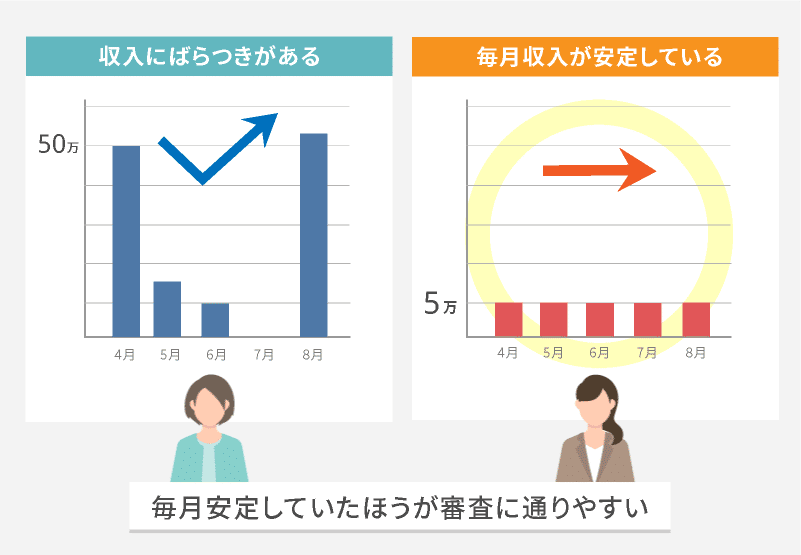

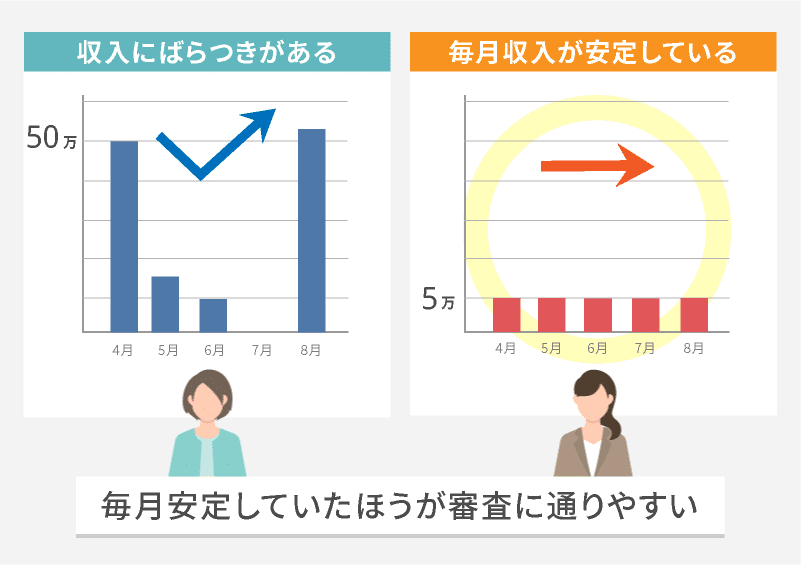

少なくても良いから安定した収入を

カードローンの申し込みの際には年収を入力する必要がありますが、最低年収なども決まってはおらず収入の額についてはあまり気にすることは無いといえるでしょう。

年収が多くても2~3ヶ月に1度の収入では審査に通るのが難しくなっています。

「幾ら以上無いと通らない」ということはありませんし、収入が少なくてもいいから毎月安定してお給料を得ていることのほうが大切です。

毎月少額であっても安定して収入を得ていれば通る可能性はあるのですから恐れる必要はありません。

ただ額の大小は限度額に対しては影響してきます。これは「年収の3分の1以上の借入は出来ない」というルールが存在しているからです。

たくさん借りたいとお思いならたくさんの収入を得ていることも大切ですが「審査に通る」という目的であれば額はそれほどは影響しません。

勤続年数を積む

2~3年同じところで働いているけれど月収が少ないAさんと、1~2ヶ月しか働いていないけれど月収が高いBさんでは、Aさんの方が審査に通りやすいと言えます。

それは安定した収入の『安定』という面でBさんが不利になるためです。

なので、通過するためには1つの職場で長く働くようにするのも大切なポイントです。

一度に複数社で申し込みをしない

「確実に借り入れをしたいからと他社を含めて一度に複数申し込みをしないこと」です。

たくさん申し込めばどれかは通るだろうと思いがちなのですが、一度に複数申し込みを行うのは信用情報的に良いとはいえません。

色々な所に申し込むと手続きの負担も大きくなりますし、一本に絞って申し込みを行うことをおすすめします。

自分の情報は正確に記入しよう

初めてカードローンの契約をする場合、申込書類のチェックも重要です。特に申込情報に誤りが無いか複数回チェックする必要があります。

誤った情報を記載したまま申し込みして、本人確認書類や個人信用情報機関の登録情報と不一致が生じると、審査落ちになり貸してもらえない可能性もあります。

最悪の場合、誤記であっても虚偽申告と判断されるケースもあり得ます。

住宅などの情報で漢字の誤り程度であれば大きな問題ではないものの、電話番号や勤務先情報は誤りが無いようにすることが重要になります。

電話番号やメールアドレスの誤記は、審査結果が通知されないといった問題にも繋がるため、記入した内容は必ず再確認することをおすすめします。

その他、年収情報は提出する収入証明と乖離がないよう、申し込み時には確認しながら入力することが重要です。

初めての場合は特に緊張もあるでしょうから落ち着いて記載しましょう。

借り入れ残高や件数を減らす

既にカードローンやクレジットカードなどを利用しているなら現在使っている業者や月賦払いなどを見直すことです。

査定の際には信用情報と言って現在の借り入れ状況を始めとした借金の利用情報を確認するのですが、当然の事ながら借り入れ中の残高や件数は少ない方が良いからです。

もし複数社から借入している場合はおまとめローンなどを利用するのがおすすめです。

おまとめローンを利用することで、契約金利の引き下げ、返済先の一本化、計画返済により返済期間の短縮と返済総額の減少といったメリットがあります。

複数の貸金業者から金利18%や20%で総額100万円を超えている場合ならおまとめローンで返済することにより、適用金利が上限15%まで引き下げられます。

また、返済先を統一することで返済効率化だけでなく、返済時の手数料などの節約することができます。

さらにおまとめローンの契約後は返済のみとなるため、追加借入を行えないことから効率良く借入残高を減少させることができ、早期返済も可能になります。

簡易診断や審査の難易度で借入先を決める?

初めてカードローンすることを考えている人に覚えておいてほしいサービスは、申し込み前に簡易診断で契約可否をチェックするという点です。

申し込み条件に該当せず、審査落ちするといったリスクも簡易診断により回避することが可能です。

簡易診断は、匿名で行えるので個人信用情報機関に申し込み情報も登録されることもなく、複数社で同時にチェックすることも可能です。

契約可否のチェックを行わず落ちてしまった場合、他の会社でも落ちるといったリスクが生じてしまいます。

しかし、簡易診断で貸してもらえる可能性がある会社を選べばデメリットを回避することも可能です。

また、銀行よりも大手消費者金融、大手消費者金融よりも中小消費者金融と、審査難易度が低くなっていると一般的に言われていますので、簡易診断と併せて借入先の選択をするのも一つの方法です。

金利と審査難易度の関係は?

カードローンでお金を借りる時に気になるのは当然金利だと思います。

利息ゼロ円なら話は別ですが、金利が仮に高いと返済の際に支払い負担が大きくなるので、どうしても気になってしまうものです。

普通に考えれば、誰でも金利が高いところよりも低金利を利用したいと思うに決まっています。

しかし、その一方で金利にばかり気を奪われてはいけないのがカードローンです。なぜなら低金利(銀行カードローンなど)になればなるほど、審査の難易度は逆にアップしてしまうからです。

どんなに金利が低いキャッシングでも、審査に落ちてしまったら元も子もありません。

ですからカードローン選びというものは、実質年率だけではなく、自分の属性のことも十分に考えて選ばなければならないのです。

つまり金利と審査の難易度との兼ね合いが大切なのです。

多少、金利が高くても、実際に現金を借りられるかどうかは、状況によって金利よりも重要なポイントになることもあります。

また、消費者金融は即日融資やバレないように配慮されているなど、銀行にはないサービスを展開しています。

無利息期間サービスを実施している消費者金融もあるため、その期間中に多めに返済することを心掛けると返済の際の負担を銀行カードローンより減らすことも充分可能です。

本人が稼いでいるかがカギ

審査で重要なポイントは、申し込みをする人に安定収入があるかどうかです。

カードローンでは担保も保証人も設定しないため、お金を借りたい本人が稼いでいる収入をもとに月々の返済を行うためです。

審査では住居の居住年数や持ち家かマンションかなどの種類、家族構成なども申告しますが、これらは参考にされる程度でそこまで大きな影響を与えていません。

引っ越しをして間もない人でも、それが原因で審査落ちするということはあまりありませんので心配する必要はありません。

申込時に書いた内容はどう評価されるの?

カードローンの申込時には「生年月日・住所・家族構成・子供の有無・電話番号・自宅電話の有無・居住形態・居住年数・勤務先・年収・業種・職種」などを記入する事となります。

それぞれにおいて審査で見られることになりますが、家族構成や居住形態、居住年数はどのようにして評価されるのか分からない方もいらっしゃると思いますので、こちらで見ていきたいと思います。

家族構成は何のために書くの?

カードローンの申し込みの際に入力する家族構成ですが、これは返済能力の高さを測る為に利用されているんです。

家族構成と返済能力の関係はピンとこない方も多いとは思いますが、例えば同じ既婚でも「小さな子供を複数人育てている家庭」と「共働きで子供が成人している家庭」では申し込みを行った方の年収が同じだとしても自由になるお金に大きな違いがあるとは思いませんか?

「なら最も優良とみなされるのは独身の会社員?」かと言えば、必ずしもそうとも言い切れません。

なぜなら独身の場合は本人が怪我などをしてしまうと、その時から収入が途絶えて返済が難しくなる可能性があるからです。

家族構成の情報はそれだけで審査が決まる情報ではありません。ですから独身だからとか子供が多いからと心配する必要はあまりないでしょう。

他の情報と併せて判断される1つの要素でしかありませんので、あまり深く考えず正しい内容を記入しておけば大丈夫です。

居住形態や居住年数はどれくらい重要?

カードローンの申し込みの時に入力した住居に関する情報ですが、持ち家であることや長く住んでいる方を高く評価する傾向があります。

持ち家が評価される理由は「住所が変わる可能性が低く、連絡不能になる危険が少ない」ことや「もしもの場合は家を売ることによって返済を行うことも可能」であるからです。

特に持ち家であり、支払いも完了している場合などは高く評価されます。ローンの返済が無いということは返済能力が高いと考えられるからですね。

賃貸の場合は、どこに住んでいるかも審査には多少なりとも影響します。

官舎や社宅で暮らす方は公務員や大企業に勤めている場合が多いので、収入も安定していてなおかつ家賃も低めです。

ですから返済能力は高いと判断される傾向が強いようです。

また、長く暮らしていれば、この先もそこに暮らしているだろうと判断されるわけです。

もちろんこれも家族構成と同様に一つの要素ですのでこれだけが判断材料ではありません。

賃貸だから審査に通りにくいというわけではありませんので、その点はご安心くださいね。

カードローンを利用するのが初めてという方は、ちょっぴり不安になるかもしれませんが大丈夫です。一番大切なのは『ウソを書かない、間違わない』というポイントです。誠実で正確に情報を記入することが一番大事なんです。

勤務先や勤務年数で有利なのは?

カードローンの申し込み時に入力した勤務先などの情報で「安定した収入を得られる可能性が高い」と判断されると審査に有利に働くと考える事ができるようです。

審査の上で有利となる職業はやはり「公務員」と言われています。

その他にも大企業で働く正社員の方も評価が高くなるのが一般的な傾向です。これはやはり「収入が安定している」と考えられるからですね。

公務員や大企業の社員はボーナスもしっかりとあったりと年間通して給料の波があまり無いのも大きいと考えられます。

会社の規模が小さいからと言って評価が低くなるわけではありませんが、アルバイトやパートなどをされている場合は収入が途絶える可能性も無いとは言い切れませんので、公務員ほどのインパクトを与えるものとはなりません。

しかし最近はパートやアルバイトの方も多く利用しています。心配な方は限度額を低めにお願いするのも一つの方法です。

次に勤続年数ですが、長く働いているほどこれからも仕事を続ける可能性が高いと考えられますが、1年程度働いているのであればそれほど気にする必要はありません。

勤務先として有利なのは、やはり大企業や公務員などと言われていますが、それはあくまで高い限度額での利用に関してです。アルバイトやパートの方でも利用されている事を考えると、大事なのは定期収入を得ているかどうかであり、働く意欲を持っている事です。不安がるならカードローンの簡易診断を受けてみてくださいね。

|

監修者・編集者 安藤 雄二(あんどう ゆうじ)

消費者金融・資金調達の専門家

22歳から某金融関係の事業に携わり、借金の相談、債務整理、ギャンブル依存症の相談、カードローンやビジネスローン、ファクタリングを利用する際のアドバイス、オンラインでの人生相談、株式会社国際物流研究所代表取締役、高知の総合こうちっち代表、WEB制作エターナルクリエイト代表と様々な事業を行っている。安全安心の金融会社をお探しの方はこちらのメールで気楽にご連絡ください。 |