当ページには広告が含まれています

お金のイロハは、アフィリエイトプログラムを利用し、複数の企業から広告を受けることがありますが、コンテンツ内容やランキングの評価には一切関与しておらず、そのような影響を受けることはありません。

プロミスは借入先として『信用できる場所』として、多くの方が申し込んでいますが、審査に対して不安に思っている方も多いと思います。

当ページではプロミスの審査について、申し込みの流れや審査落ちする人の特徴などを含めて解説していきますので、これから申し込みしてみたい方はこちらの文章を読んで不安を解消させてくださいね。

即日融資で有名なプロミスの審査について徹底解明していきます。キャッシングの申し込みは迅速でスピーディですが、審査に通らないと借り入れはできません。プロミスの審査は、他の業者と同様にスピーディと言われていますが、条件に合わず残念ながら審査に落ちてしまう場合もございます。ですので、今回はプロミスの審査に落ちる人の特徴も掲載させて頂きます。

プロミスやアコムなどの通過率

今後の参考のために大手の5社の審査の通過率を掲載させていただきます。

審査の通過率を考えてもプロミスが上位になっているのが確認できます。

| 消費者金融 | プロミス | アコム | アイフル | レイク |

|---|---|---|---|---|

| 10月 | 41.5% | 40.5% | 35.2% | 32.9% |

| 11月 | 43.8% | 40.9% | 33.0% | 30.6% |

| 12月 | 43.6% | 41.6% | 30.6% | 27.1% |

プロミスの申し込みの条件は?

まずプロミスの申し込み条件として、『年齢が18歳以上74歳以下※までの本人になり、かつ安定した収入のある人』となります。

ですから、学生や主婦の方でもパートやアルバイト、派遣社員などで毎月収入を得ていれば安定した収入となりますので、審査のうえ利用する事が可能となります。

安定した収入ってどれくらいの事?

学生や主婦の場合、パートやアルバイトなどに携わることでプロミスでお金を借りることも可能になってきます。

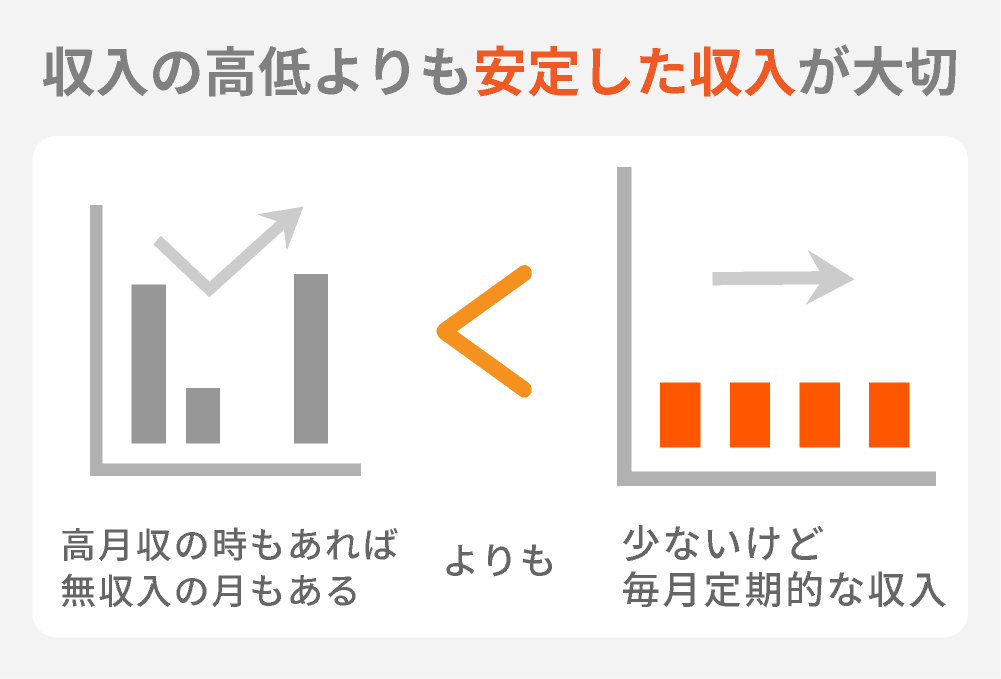

パートやアルバイトの場合、安定した収入とはどれくらいの額が必要なのか気になっている方もいるでしょうが、少額でも大きな問題ではなく、それよりも毎月安定して収入があることのほうが重要になります。

ただし総量規制によって、個人の借入総額が原則として年収の3分の1までに制限されるので、年収が少ないと借りることができる金額も少なくなるということを覚えておいたほうがいいでしょう。

本人の収入が一番の鍵となる

プロミスの審査では、個人信用情報の照会とスコアリング判定があります。

年収や雇用形態、勤務先、勤続年数、居住形態すなわち持ち家やマンション、一軒家や賃貸などが点数化されます。

また、居住年数や家族構成なども過去のデータから評価され、点数化されます。

しかし、これらの点数はあくまで客観的な判定であり、むしろ、これらの情報から信用度が高く、評価されたとしても返済能力が低ければ通過は厳しくなります。

結果として、一番重要なのは本人の収入であり、どれだけ返済に充てられるかが最大の鍵となります。

プロミスで申し込みをする際は、先ずは収入からどれだけ返済に充てられるか検討し、それに合わせて限度額を希望しなければ、審査通過は厳しくなります。

成約率(審査通過率)は?

プロミスでの成約率(審査通過率)は42%~47%というデータが出ています。大体2人に1人は契約できないということになります。

まずは対象年齢から外れていたら間違いなく落ちますし、年収と安定して働いているかも見られます。

それ以外にも過去に支払いを延滞したり、滞納したことがある方は、信用情報に傷がついてしまい、審査に通りづらくなってしまいます。

プロミスは顧客満足度が高いカードローンですから借り入れするならこのような大手から貸してもらいたいと思いますよね。

プロミスの審査で落ちる理由となることは?

ここからはプロミスで契約するために、審査落ちする理由や、合格するためにするべきこと、気を付ける点などに注目していきたいと思いますので、利用を考えている方や不安を感じている方は参考にして下さいね。

同時申し込みの件数は大丈夫?

金融会社で申し込みをする方の中には、1つの会社だけに申し込みをするのではなく、複数社を検討する人も見られます。

プロミスに申し込みをする方の中にもそのような事例が見られます。プロミスだけで申し込みをせず、他の会社で同時に申し込むケースもあります。

しかし、その申し込みの件数は、審査基準の1つでもあります。

なぜならあまり多くの会社に申し込みしますと、審査落ちになる事があるからです。1つの基準としては、多くても1社程度です。

つまり、他にもう1つの会社で申し込みをする時には問題なく借りられる可能性がありますが、2社以上で申し込みをした時には、お断りされるケースがある訳です。

そしてこの金融業者で申し込みをする人の中には、どうしてもこの会社から借りたいと思う方も見られます。

その場合はあまり多くの会社に同時に申し込みをせず、せいぜい1社程度にとどめるのが良いでしょう。

他社でも融資をしてもらってると危ない?

プロミスのフリーキャッシングは、貸金業法が適用されるため、総量規制つまり年収の1/3までの融資限度があります。

申し込みの際、既に年収の1/3を超えている、契約したことで超えるといった場合は、契約することが出来ません。

また、多重債務の防止という目的もあり、既に複数社から融資などがある場合は、審査落ちの可能性が高くなります。

3社を超え始めると多重債務かつ返済不能になるリスクが高いと判断されるケースがあり、プロミスが4社や5社目となる場合には申し込みを避けることがポイントです。

個人信用情報期間や日本貸金業協会は、多重債務の防止により債務超過者の増加を防ぐ活動を行っており、プロミスもこれらの機関の登録会員になっております。

信用情報が重要になります

審査では信用情報が重要になっています。

具体的には、他社からの借入状況や、過去の借入履歴、返済遅滞、債務整理などがないかといった事です。

これらの情報が大きな影響を与える事になっています。

例えば、過去に大きな返済遅滞があったとか、他社からの貸し入れが多いとか何かトラブルがあると通りにくくなるという事です。

2~3か月に1回の収入発生では安定した収入と言えない?

安定した収入とは、定職に就いているということだけではなく、毎月一定の収入を得ているということも意味します。

プロミスの貸付条件は、ご本人に安定した収入のある方となっているため、2ヶ月や3ヶ月といったペースでの収入では貸付条件に該当しないため、審査落ちの可能性が高くなります。

正社員や派遣社員、パートやアルバイトでも決まった一定の勤務先に努めていれば、毎月収入が得られます。

ですが、2ヶ月や3ヶ月ペースでの収入は、一般的な会社や個人経営の店舗ではなく、自営業やフリーランス、日雇いバイトということと見做され、定職に就いていないと判断されてしまい、貸付条件に該当しなくなります。

そのため、プロミスで融資をしてもらう際は、毎月収入が得られることが重要になります。

職業や勤務先について

お金を借りる時には、その返済能力の有無を見られるので、安定した職業のある人が利用できると明記されています。

特に職業や勤務先については制限がありますが、正職員であるか非常勤や派遣であるかというところはチェックされる部分です。

利用に関する審査の時には職業や勤務先の記載、また年収や勤続年数を記入する必要があります。

属性はどんな人が有利?

プロミスの審査の判断基準となる属性は、どのような人が有利なのでしょうか。

まず勤務先に関してはアルバイト・自営業・中小企業・大企業・公務員の順番に有利になります。

雇用形態はアルバイト・派遣社員・契約社員・正社員の順番ですが、これに関しては勤務先の形態が重視されますので、アルバイトやパ―ト、派遣でも勤務先が大企業であれば有利に働く可能性があります。

年収は200万円・300万円・400万円・500万円と多くなるほど有利ですが、収入が安定していれば(利用限度額は少なくなるかもしれませんが)たとえ年収が200万円でも審査次第で利用することができます。

また家族形態に関しては一人暮らしより家族が多い方が有利と言えます。これは返済が滞った際に迷惑をかける人が多いほど、返済が滞ることが少ないと言う判断によります。

取引実績に関しては意外に思う人も多いかと思いますが、始めての借り入れより複数回カードローンを利用したことのある人の人が有利となるのです。

一番重要なのは返済事故を起こしたことが無いと言うことです。(法人や事業経営者が高額融資をされる際は必ずウェブサイトをご確認下さい。)

居住形態は関係するの?

一戸建てやマンションなど不動産を購入して所有している人と賃貸物件を借りて住んでいる人ではキャッシングの審査での印象が大きく異なってくると思っている人も少なくないでしょう。

しかし、大手の消費者金融のプロミスではキャッシングの審査をする時に不動産を所有しているかいないかはあまり重要視しないので心配する必要はありません。

返済能力がある点を重視するので、常識的な範囲内で安定した収入を得ていれば審査が可決されてお金を借りる事が出来ます。

年収1000万円なら必ず合格するの?

年収が1000万円以上を超えていればプロミスにキャッシングの審査で否決される事はないだろうと考えている人も少なくないでしょう。

ところが年収1000万円以上の収入を得ていても審査に否決される可能性があるので注意しなければいけません。

プロミスでは安定した収入を得ている点を重視して審査の可否が決まりますが、年収が高い事ではなくて月に1回以上の収入を得ているかどうかがポイントになってきます。

年収が1000万円以上を超えていても数ヶ月に1回のペースで収入を得ていたりすると対象外になってしまうので審査が否決されてしまいます。

プロミスでキャッシングをする時は毎月収入を得ているような状態にしておきましょう。

申し込みは比較して1つに絞る!

プロミスの融資を受ける際には、他社のローンサービスと一緒に申込を行わないようにする方が良いでしょう。

「どこか一つでも契約できれば良い」と考えて複数の消費者金融に同時に申込を行う方もたまにおられるのですが、審査においてこれは一つのマイナスポイントとなるのです。

なぜなら複数のサービスに同時に申し込むほど切羽詰まっていると考えられたり、総量規制の観点から融資は難しいと判断される可能性もあるからです。

そこで当サイトでもいくつかの大手サービスを徹底比較して1つに絞って申し込みを行うようにおすすめしています。

虚偽の申請はしないように注意

プロミスのキャッシングは担保を必要としない無担保ローンであるため、申込者が十分な返済能力を有しているかのチェックがしっかりとされます。

金融機関同士はネットワークで結びついていて他の金融機関から誰がどの程度の借り入れをしているのかの情報を共有しています。

そのため他の金融機関から多額の借り入れをしている場合や複数の金融機関から借り入れをしている場合には返済能力が低いとみなされて契約は非常に難しくなってしまいます。

また申込み時に虚偽の申請をした場合も著しく信頼を損なうため、やはり契約は非常に難しくなります。

信頼を損なう事は絶対にしない!

信頼を損なう事は絶対にしない!

プロミスなどスピーディな手続きを行ってくれるキャッシングで絶対にタブーなのは『信頼を損なうような事』です。虚偽の申請をしたり、返済を遅らせるよう事がないように注意しましょう。意図せず間違って申込記載をすることもありますが、よくチェックしてミスをなくしましょう。そうすればあなたも今日中に現金を借入できる可能性が高まります。

プロミスなどスピーディな手続きを行ってくれるキャッシングで絶対にタブーなのは『信頼を損なうような事』です。虚偽の申請をしたり、返済を遅らせるよう事がないように注意しましょう。意図せず間違って申込記載をすることもありますが、よくチェックしてミスをなくしましょう。そうすればあなたも今日中に現金を借入できる可能性が高まります。

プロミスの審査の流れを解説

ここからはプロミスの審査の流れを見ていきましょう。

必要書類を事前に用意しておくことでスムーズに進みますので参考にしてください。

審査を受ける方法は?

大手消費者金融として有名なのはプロミスですが、借り入れ方法が便利なのも有名になっている要因の一つになっています。

万が一のことに備えて審査を受けられる方法知っておくと損はないと思いますので説明していきましょう。

プロミスで最短3分で融資してもらうには二つの方法があります。

1つ目には無人契約機に来店する方法があります。ガイダンスに従っていけば大丈夫です。

2つ目にはWEB申し込みという方法があり、こちらもネット上の指示に従って必要事項を入力していけば大丈夫です。

- インターネットから申し込み

- 審査

- 契約

- 借り入れ

プロミスの審査は、第一段階として、WEBや自動契約機、ATMで申し込みを行いますが、webがスピーディで人気があります。契約方法を選ぶ欄があるのでWebを選択すると来店する必要がないため便利です。

必要書類を提出して審査を受けます。最短3分とスピーディです。審査中はプロミスの会社から本人確認のための電話がかかってきます。

本人確認が終了すると、審査が行われます。年齢や職業、収入、勤続年数などは、審査時に欠かせない要素です。また信用情報機関の信用情報の確認も必要となります。契約内容に同意できたら契約となります。

インターネット振込やスマホアプリを使えばセブン銀行やローソン銀行でお金を借りられます。

2つの方法に関して両方共に必要となってくるのが必要書類ですが、身分証明書の他に借り入れ金額が50万円を超えると収入証明が必要になってくるので、診断をした後に即日融資を求めるならば必要に応じて準備しておくのが良いと思います。

関連記事:プロミスのWEB完結契約の流れを解説!メリット・デメリットは?

診断や審査が速いからできる

診断や審査が速いからできる

即日融資に対応しているプロミスは診断や審査も速いため、最短なら申し込んだその日のうちに利用を開始することもできます。借り入れまでのスピードも契約後の利用の便利さでも段違いのスピーディーさが最大のメリットです。忙しい現代人にまさにふさわしいサービスです。

即日融資に対応しているプロミスは診断や審査も速いため、最短なら申し込んだその日のうちに利用を開始することもできます。借り入れまでのスピードも契約後の利用の便利さでも段違いのスピーディーさが最大のメリットです。忙しい現代人にまさにふさわしいサービスです。

必要書類について

次に、必要となる書類は本人確認書類です。

『運転免許証やパスポート、マイナンバーカード』

このどれかから自分が提出しやすいものを選んで用意しましょう。

また、本人確認書類に記載されている住所と現住所が違う場合は「国税や地方税の領収書・公共料金の領収書など」必要となります。

収入証明書類は要らないの?と疑問に思う方もいると思いますが、下記の条件に当てはまらなければ収入証明書不要で出来ますので、確認しておきましょう。

・希望借入額が50万円超の方

・希望借入額+他社借入額=100万円超の方

収入証明書として使えるものは、「確定申告書や源泉徴収書(最新のもの)、給与明細書」となっていますので準備しておくと手続きがスムーズです。

必要書類の提出方法

■ メール添付(WEB契約の場合)

プロミスから「書類提出依頼メール」がきますので、そこで提出するためのURLに入り、必要書類の写真をメール添付して送信します。

■ アップロード(WEB契約の場合)

スマホアプリをダウンロードしてスマホカメラで書類を撮影して提出となります。

■ 自動契約機で提出(来店契約の場合)

自動契約機では、スキャナがありますのでそこで書類を読み取らせます。WEBで申込をして、契約は自動契約機を選択した時もこの方法での提出となります。

■ 電話(電話契約の場合)

必要書類のコピーを取って郵送します。電話での申し込みの時に有効となる方法です。

審査にかかる時間は?

プロミスは審査時間が他社と比べてもスピーディなので、急いでいる方にもピッタリな借入先です。

大手カードローンならば『即日融資可能』となっている場所も幾つかは見つかりますが、あくまで『可能』であって早い時間から申込みを行わなければその日のうちに契約できない場合もあります。

そこでスピーディーな借入が行えるかどうかの重要なポイントとなるのが『審査』です。

これにかかる時間がどれぐらいかで契約、そして借入までに必要な時間が大きく変わってきます。

プロミスの場合は最短3分のスピード回答なので融資まで素早く行われます。

もちろんこちらも『最短』ですので、申込みの混み具合などによってはそれ以上の時間が必要となることもあります。

なので、できるだけ余裕をもって申し込みを行うと良いでしょう。

また、WEBから申し込みを行っておくのが時間のロスなく手続きが済みますので、急いでいる方はWEB申込から自動契約機でのカードの受け取りを考えておくとスムーズだと思います。

急ぎの方は借入場所で悩むよりもここでの申し込みを考えてみるのが確実と言えますね。

時間をできるだけ短くしたいなら

プロミスで審査時間が長くならないようにするためには、遅くなる原因を知って対処することでできるだけ短くなるようにしたいですよね。

融資までが最短3分と言うスピーディさが最大の売りです。ですが審査は個々に行われますから、全員が3分で融資を受けられるのではありません。

では3分以上かかってしまう人の原因は何でしょうか。まず審査ではプロミスが返済能力があるかどうかを判断しています。

返済能力の高い人ならすぐ結果が出る場合もありますが、判断が難しいとなると結果が出るまでに少々時間がかかってしまうこともあると考えるのは当然ですよね。

ですから最初は高すぎない適度な希望額を記入するのが良いでしょう。

また在籍確認に時間がかかってしまうこともあります。

在籍確認自体は数分で終わるものですが、例えば勤め先が休みだったり、電話に応対できる人がいなかった場合など、在籍確認が済まないと結果までが遅くなってしまうでしょう。

この場合、電話をかけてもらう日時をあらかじめに考えておくほうがスムーズにいきますね。

もうひとつ大事な点としては、申込時に記入ミスがないように注意する必要があります。

誤字や内容に誤りがあったら確認に手間を要する原因となるからです。他社からの借入額などの嘘は禁物です。

あやふやな部分はしっかり確認後に記入するほうが結果的に早く済みますよ。

あとは土日や夜などの混む時間をさけて、なるべく朝や昼のうちに申し込みを済ませるのも手続きができるだけ時短で進むコツですよ。

在籍確認について

プロミスに申し込みをする時には勤務先を申告しますが、審査では申告した勤務先に電話をかけて在籍確認を行います。

在籍確認の電話をかける時は、基本的に担当者の個人名を名乗るので勤務先の上司や同僚にバレにくいと思います。

しかし万が一、勤務先の上司や同僚が利用した事がある場合は、在籍確認だと分かってしまう場合もあるので、念には念を入れたい方は申し込みをしたあとに在籍確認の方法をプロミスに相談をすると電話以外の方法を提案してくれることもあるので一度、相談をしてみましょう。

関連記事:プロミスでバレないようにお金を借りる方法を徹底解説

なんで審査が早いの?

プロミスの特徴の一つがスピーディーな審査回答です。

大手消費者金融だからこそできるコンピューターを活用したスコアリングシステムや、保証事業を行っているSMBCコンシューマーファイナンスがプロミスのサービスを提供する事による外部の保証会社を不要としたことにより、業界最速となる最短3分の融資時間を実現しました。

このスピーディーな審査回答時間は利用者から評価を受けており、利用者のクチコミには業界最速の融資時間だからこそ利用を決めたという人もいます。

最速の手続きをするために準備を

プロミスを最速で審査通過を目指す方は以下の点に注意しましょう。

1.借入シミュレーションで可能性をチェックする

2.必要書類を準備する

3.申し込み記載事項に間違いがないか再確認する

4.プロミスからの確認の電話やメールに素早く対応

これらの点に注意すれば最短3分で契約が完了し、融資を受けられます。

審査はどんなもの?

審査はどんなもの?

審査を受けると聞くと誰でもドキドキするものですよね。でもプロミスは最短3分という早さで終わりますのでドキドキしている時間もないくらいです。どんな点が重視されるのかは公表されていませんが、アルバイトの方でも契約されているケースをよく聞きますので、心配するよりもチャレンジしてみてください!

審査を受けると聞くと誰でもドキドキするものですよね。でもプロミスは最短3分という早さで終わりますのでドキドキしている時間もないくらいです。どんな点が重視されるのかは公表されていませんが、アルバイトの方でも契約されているケースをよく聞きますので、心配するよりもチャレンジしてみてください!

信用情報機関に反映される?

プロミスでキャッシングをするとリアルタイムで信用情報機関に反映されて登録されます。

それで住宅ローンを組む時などの審査に影響してきてしまうのではないかと不安になってしまう人も少なくないでしょう。

しかしプロミスは返済期日までしっかり返済するなど正しい方法で利用していれば実績として履歴の残るので問題ありません。

休日の審査対応は他社より良い?

プロミスが人気なのは休日にも審査対応をしてくれるので、平日は忙しいというOLや会社員の方も申し込みやすいからです。

休日対応という点で他社と比較してみるとその差は歴然としています。

例えば中小業者などでは土日は申込申請すら受け付けていませんし、24時間申込ができる他社でも土日や祝祭日は審査は行っていないという所が実は多いんです。

その点プロミスは土曜日や日曜日もしっかりと最短3分で融資完了です。

ネットで申込みを行えるとはいえ仕事のある平日にはやっぱり忙しくて難しいと考えておられるならココをおすすめします。

契約にあたっては本人確認などが必要となりますので、必要な証明書類などを準備の上、スマホやパソコンを使って自宅からアクセスしてください。

※土曜日、日曜日、また祭日であっても対応してくれますが、何時でも対応してくれるわけではありません。ですので、すぐにお金を引き出したい方は何時までが間に合うのかをしっかりとチェックしておきましょう。

事前に試してみて!

事前に試してみて!

審査を受ける前にやっておいて損はないのが、借入シミュレーターと返済シミュレーターです。どちらもプロミスの公式サイトで無料で行う事ができます。この機能を使えば、「自分が契約できる可能性があるの?」「毎月の返済はどれくらい?」といった疑問の答えをすぐに知ることができますので、安全で計画的な利用を行う点で役立つんです。

審査を受ける前にやっておいて損はないのが、借入シミュレーターと返済シミュレーターです。どちらもプロミスの公式サイトで無料で行う事ができます。この機能を使えば、「自分が契約できる可能性があるの?」「毎月の返済はどれくらい?」といった疑問の答えをすぐに知ることができますので、安全で計画的な利用を行う点で役立つんです。

プロミスの審査に落ちる人の特徴

プロミスの審査に落ちる人の特徴としては、以下のようなものが挙げられます。

1.年齢が若い

2.職がない、または不安定な労働条件を保有している

3.過去に滞納や債務整理を経験している

4.他事業所からの借入が多い

5.居住地が不明確な場合

6.在籍認証ができない

7.わずかな年収

8.在職期間が短い

9.加入者情報の不備

以上が、プロミスの審査に落ちる人の特徴です。

|

監修者・編集者 安藤 雄二(あんどう ゆうじ)

消費者金融・資金調達の専門家

22歳から某金融関係の事業に携わり、借金の相談、債務整理、ギャンブル依存症の相談、カードローンやビジネスローン、ファクタリングを利用する際のアドバイス、オンラインでの人生相談、株式会社国際物流研究所代表取締役、高知の総合こうちっち代表、WEB制作エターナルクリエイト代表と様々な事業を行っている。安全安心の金融会社をお探しの方はこちらのメールで気楽にご連絡ください。 |